也许你不知道榨菜其实含有大量人体需要的微量元素,它比一些快消食品而言实在是要健康不少。那本文即从榨菜行业入手,通过公开可查询资料,对榨菜界的独角兽——乌江榨菜进行分析,以便在品牌营销过程中能够给大家提供一些借鉴意义。

自从拼多多上市后,营销圈就开始提出了消费降级的概念。朋友圈经常看到有人吐槽说【穷到吃榨菜】,难道真的是消费降级的到来?

我们从榨菜行业入手,通过公开可查询资料,对榨菜界的独角兽——乌江榨菜进行分析,以便在品牌营销过程中能够给大家提供一些借鉴意义。

01、榨菜独角兽

根据中国产业信息网数据,包装类榨菜2017年销售额49.7 亿元,同增8%,连续多年实现稳定增长。乌江榨菜母公司涪陵榨菜2018年上半年实现营业收入106,352.02万元,同比增长34.11%。市场份额约占20%,比第2到第5名加起来的份额都多,竞争格局一强多弱。

从乌江榨菜的报告中来看,公司营业增长的原因主要有2点:

如果说把乌江榨菜周黑鸭做对比,我想很多人都不看好周黑鸭,而看好乌江榨菜,毕竟周黑鸭旁边有个绝味鸭脖时时刻刻在虎视眈眈,而乌江榨菜没啥像样的竞争对手。

然而,现实情况比想象的要糟糕。

02、乌江榨菜在渠道中的困境

乌江榨菜在全国设有9 个销售大区、34 个办事处,统筹协调1200多家一级经销商,销售网络覆盖34 个省市自治区、264 个地市级市场。公司的产品遍布大到大润发、永辉超市、沃尔玛、家乐福等全国各大知名连锁超市和全国各级农贸市场,小到城乡的便利店等零售终端。

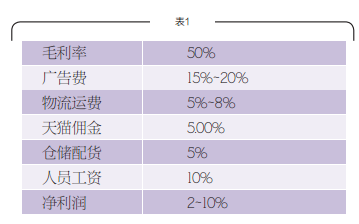

可以看出,乌江产品销售渠道主要以商超、流通和其他三类,其中流通占总量的90%以上,商超占6%-8%左右,其他(出口、特渠和礼品)占1%-2%左右。

在商超领域,乌江采取“强力压制”策略,从促销、陈列、沟通、价格等方面掠夺竞争对手市场份额,从而打造乌江的强势领先地位。所以,很多时候我们在商超只能看到乌江榨菜。

在流通渠道,乌江把该渠道定义为上量的重点,毕竟餐饮类客户购买产品主要是通过批发市场。但乌江榨菜在批发市场面临着覆盖率低,产品单一的问题。为了解决这个问题,乌江采取了品牌轰炸的模式,要求代理充分使用广宣物料。

在特渠市场,乌江榨菜要求代理以加价的方式去和各地的企事业单位沟通,以期对销售目标起到补充作用。

然而,在CD类超市、农贸及菜市场、社区便民店(含社区小终端)、学校和医院内的各类终端、街边小店或SS类小店、酒店及餐馆,乌江榨菜的渠道精耕能力显得明显不足,而这些才是家庭购买及餐饮市场的最大渠道。

在食品饮料行业,渠道结构决定分销速度与深度,即分销质量。因为渠道结构是销售模式的核心,不仅决定企业资源的投放结构,也是应对竞争的重要举措。而渠道结构又涉及到“厂家、一批商、二批商、终端、消费者”五个环节。前四个环节是经营主体,最后一个是购买或消费主体。

消费者对产品价格的接受度,与行业平均价格水平、促销及品牌溢价三大因素相关。但在产品销售的实际过程里,尤其是渠道先于品牌驱动的食品行业,渠道价值链是更复杂、更决定产品销量的因素。

史贤龙先生在《产品炼金术》中提到渠道价值链有5个重要作用:

终端利润预期与终端推荐力;二批商作用与利润预期;一批商作用与利润预期;消费者拉动或促动;厂家毛利与市场投入结构。

任何品牌都不可能无限度满足上述五个环节利益最大化的需求,只能阶段性地满足某几个关键渠道环节的利益需求——这是渠道价值链的核心所在。

所以,我们也可以看出:乌江榨菜以华南为主要市场,华南市场为公司的主力市场,销售收入占比约30%,市场几乎渗透到三线城市和乡镇农村。而华东、华北、华中、西南、西北、中原为发展中市场,销售收入占比约8%-13%,市场覆盖明显不平衡。

独角兽企业,市场增量主要依靠新市场的开发与既有市场的深耕细作。因此,乌江榨菜在既有渠道中,若要继续保持高速增长就需要“在稳定主力市场的基础上,塑造新的明星市场,在明星市场和渠道深耕细作”。

03、提价+拓宽品类不能快速创造业绩

脆口榨菜于2006年推出,定位于满足人们对高品质产品的追求。通过多年推广和引导,随着消费者认知的转变,消费增长升级,2015年就实现了放量增长,形成爆品。目前已经做到A/B/C类超市的全覆盖,并进一步向农贸菜市场、社区便利店渗透。

2017年乌江榨菜将脆口榨菜从175g包装降至150g,主力榨菜88g降至80g大鱼号怎么才能有收益,售价不变。上调80克和88克榨菜主力9个单品的产品到岸价格,提价幅度为15%-17%。

乌江榨菜高幅度提价的信心来自“公司+基地+农户”的产品模式。榨菜的主要原材料为青菜头,我国青菜头种植主要集中在重庆和浙江(其中重庆产量占全国比例预计60%-70%)。青菜头的保质期极短,如采取外购加工则运输成本十分高昂,因此乌江榨菜上游采用“公司+基地+农户”模式,与原料加工户建立紧密联系,降低青菜头价格波动影响、强化成本优势。

然而,这并不能成为未来业绩增长的主要逻辑。

因此乌江榨菜采取“拓宽品类”的策略实现业绩增长。在产品上,乌江开发了22g脆口榨菜、脆口萝卜、脆口蔬、泡萝卜、泡豇豆、泡青菜、泡海带、泡白菜、泡竹笋等多只新品。

这些新品类能上量吗?

从2018年年中财报来看,很明显新品类并没有带来量的提升。

企业为了达到规模化目的,必然采取三种产品结构战略,即纵向结构化、横向结构化、双向结构化。然后,在各产品结构战略中针对竞品、顾客、价格、渠道结构采取不同的组合策略。

纵向结构化是指产品或品类相对专一化,企业并不追求横向层面的品类多元化,而是注重对产品上下游关键价值链的关联产品的布局。

可口可乐的中国市场策略,一直采取的是纵向结构化的产品战略。可口可乐借助浓缩原料与品牌的控制权,与实力雄厚的集团进行灌装厂与渠道运营的合资。可口可乐的这个商业模式,实际上是产品纵向结构化的做法,这对于单品快速形成规模化、全覆盖能力,具有重要的战略意义。

横向结构化是指产品品类的多元化,企业的目标往往是“全品类通吃”。可口可乐不得不面对碳酸饮料销量增长乏力的现实,逐步增加饮用水(冰露)、果汁(美汁源)、茶饮料(雀巢原叶)等产品品类,并提出了“全方位饮料公司”的新产品战略。就是横向结构化产品战略。

超大规模企业,会采用双向结构化产品战略,即同时在纵向与横向结构化两个领域内进行产品布局。中粮的核心业务大鱼号怎么才能有收益,从粮食贸易到大米、面粉,大豆贸易、油脂压榨、小包装油,包装食品包括饮料、巧克力、葡萄酒、蜂蜜等,呈现出一直双向结构化的产品布局。

从产品生命周期的角度来说,产品导入期的销售模式有2种:

即便依靠乌江高品牌知名度,也必须采用售点控制,资源优先向优质终端买断或促销投入,同时强化二批商利润,占资金、占仓、占资源、占时间。

正如前面所说,乌江榨菜市场覆盖明显不足,新品类快速上量是一件很难的事情。所以说,乌江为了销售增量采取的“提价+拓宽品类”策略存在很大的不确定性。

问题的根源在于品牌的格局。

04、先品类,后品牌

2017年,乌江榨菜在品牌营销方面以ABC类商超为主战场,以产品品项上架达标、终端标准化陈列、消费者试吃活动及大商超品牌宣传为手段,通过“红动中国”推广活动,提升终端市场份额,开发了海底捞、京东到家等新兴餐饮和电商渠道。

在渠道和终端,乌江榨菜不断宣传“第一”的概念,从而巩固消费者心智。特别是在商超和批发市场,乌江榨菜运用“电视+品尝+导购”的方式争夺消费者体验,同时覆盖3-5块广告牌,以达到防御竞争者的市场进攻。

做为榨菜行业的绝对领导者(乌江榨菜市场占

来源【抖音特训营】自媒体,更多内容/合作请关注「辉声辉语」公众号,送10G营销资料!

版权声明:本文内容由互联网用户贡献,该文观点仅代表作者本人。本站不拥有所有权,不承担相关法律责任。如发现有侵权/违规的内容, 联系邮箱jkhui22@126.com,本站将立刻删除。